2016年6月19日 星期日

投資馬來西亞

亞投行的成立和一帶一路的發展,為東南亞國家帶來了不少機遇。當中,筆者最看好馬來西亞的發展,因此筆者在約一年多前已開始研究如何投資、發展開拓馬來西亞市場,在最具發展潛力的地方投資,只要方向沒有錯,投資回報只是多與少的問題,雖不中亦不遠。經過多次的親身考察,筆者最終鎖定目標在大馬的新山。新山位於新加坡的對岸,位處柔佛州,與新加坡只一峽之隔,近年已有不少內房開發商如碧桂園、萬達、富力、卓達等在新山大量買地發展房地產,因此當地目前全是地盤,不論是居住環境和治安方面都有很大的改善空間。然而,新山給筆者的感覺就像是「十多年前的深圳」,投資和發展潛力相當大,這個方向不會有錯。目前,最為香港人熟悉的是碧桂園的金海灣項目,而下一個即將會是一個二十年項目,由四個島嶼組成的巨無霸酒店、商住項目 - 「森林城市」,同樣是由碧桂園發展,該項目的總投資達2500億元人民幣,為目前中國民企最大的海外投資項目。

內房都看中了新山的發展,主要是由於未來基建發展以及馬來西亞政府推出的「第二家園計劃」(MM2H)。大部份的熱門國家如新加坡、美國、加拿大、澳洲等,即使申請投資移民成功,都需要加該國的國籍,然而,中國不允許中國公民擁有雙重國籍,即是說如要移民其他國家,必須要先放棄中國國籍。中國人申請馬來西亞的第二家園計劃並不須要放棄原有國藉,可無需簽證自由往返中國及馬來西亞,而且投資門檻僅30萬馬幣,資金進出亦無須繳稅,按揭在當地輕易能做足7成,對內地及海外投資者來說可是一個吸引的賣點。

一帶一路即「絲綢之路經濟帶」和「21世紀海上絲綢之路」,計劃所涵蓋的國家包括歐洲、東南亞及非洲的海上及陸路的基建發展,以馬來西亞為中心而作為相對成熟的發展中國家,必然最先受惠。

大馬直接受惠的基建方面,首先是隆生高鐵,隆生高鐵是連接吉隆坡及新加坡的高鐵,來往兩地僅需一個半小時,根據計劃,中途站包括岩株巴轄、麻坡、馬六甲、新山,直抵新加坡,這勢必帶動高鐵沿線的發展。除此之外,泛亞鐵路由國的昆明開始,路經緬甸、泰國、柬甫寨、馬來西亞,加強了中國與東南亞的強大交通網絡。目前大馬的房價就如十多年前的深圳、澳門,大馬政府最先投入資金發展吉隆坡,除著一帶一路的及高鐵等基建的帶動,加上一眾內房地產商的大興土木,新山將會是一顆耀眼的新星。

綜合以上的因素,筆者認為最受惠的絕對是當地裝修及建築工程行業,其次就是地產代理。約一年多前,筆者抽調部份資金,在新山收購了當地一家工程公司,同時投資成立了一家設計及裝修工程公司並自設開料廠房,將香港時尚的設計概念帶到當地。由於當地的新樓是包裝修的,而當地可以說是資源百無,當地地盤多,且同時開工,人手嚴重不足,公司開業不足三個月已接到不少工程訂單,每張訂單利潤空間超過30%。由於去年接了兩個大型內地發展商的工程,雖然利潤低而且沒有訂金,但勝在能賺到名氣,筆者當時就堅持接下來,始終內房知道是香港人的公司也相對有信心,公司目前在當地可以說是已有一丁點的名氣,接單更沒難度。

然而,筆者近月發現最大的商機除了設計及裝工程,更大利潤的是當地的建材原材料貿易。以石英石為例(碧桂園的檯面全部統一用石英石),新山當地是完全沒有貨源,貨源全部進口,大部份來自中國。價錢方面,當地的石英石是150-180/呎,而中國的成本是40/呎,存在著很大的利潤空間。由於筆者公司已與當地發展商建立了良好的合作關係,而且公司亦有開料廠,筆者順勢成立了一家建材貿易公司,直接向中國建材廠方進口大理石及石英石入新山,再自行開料連安裝,這種做法,筆者公司在當地是第一家有這樣的規模及配套。這種貿易模式,加上銀行給予的信用證額度,在資金回報率上來說,可以說是無本生利。

其實,一帶一路帶來的機遇實在很多,不要說是生意的經營,僅僅說投資,其實也存在著很多的機會,只是有沒有時間和恆心去發掘和研究。大馬的項目,是筆者第一次衝出海外投資,截至目前為止筆者認為是十分成功的,亦非常看好將來的發展。畢竟香港現時受著太多各方面的限制,地少人多,加上資源、政策的不協調,大家是否是時間開始去留意其他地方的投資機會?

Starman Facebook Fanpage: https://www.facebook.com/Starmancapital

2016年6月8日 星期三

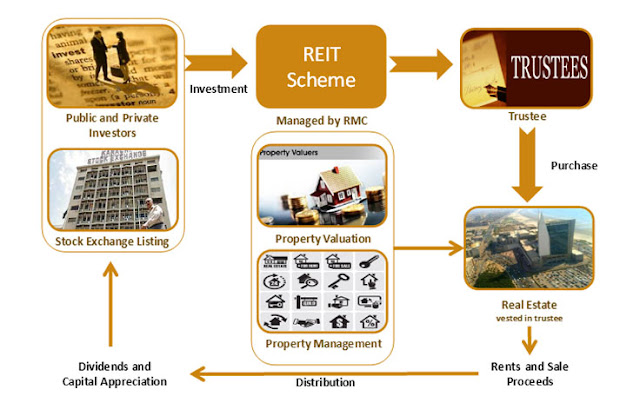

對沖投資外幣REIT的錯幣風險

前文有投資好友留言提到有一隻新加坡 REIT「每年股息升10%,現價計有>8厘(以目前價格yield已低於8%),而且其中一項主力物業年年持續100%租用率,而去年到期續租有94%完全續租,平均續租加租率有37%,今年將是豐收。」筆者近日收到很多電郵詢問究竟是哪一隻REIT?筆者一直堅持不直接回答,原因不是筆者孤寒。有看本blog的讀者都知道筆者一直不喜歡直接講number,原因是作為投資者,做每一個投資買賣的決定,應該需要經過獨立思考判斷,經過合理分析,最後才作出決定,而該決定是個人的決定,每個投資者的投資決定背後的supporting reasons和考慮點都不會完全一樣。樓明兄說得對,授人以魚不如授人以漁。

該REIT是一隻新加坡 REIT,但主要資產在香港,收入70%來自香港大型收租資產,位處九龍最䌓忙的交通交匯處。聲明︰筆者持有上述股票,而且數量不少。筆者買入時的yield 是高於9%,不計槓桿,按今天的股價,不到8%。該reits在PB有50% LTV (loan-to-value),可做2倍槓桿,資產質素高,地段已具不敗的價值,而且是我們每日都可看得到摸得到監察得到。有心的讀者,如根據上述的hints尋找一下,不難找到,過程中相信亦會有所得益。

有關該隻REITs,唯一要留意是匯兌風險。私銀提供50%的LTV,筆者建議的策略是50%以本幣(港元或美元)轉坡紙,餘下50%直接借坡紙買入。原因是該REITs雖然以坡紙計價,但旗下主要資產主要是香港資產(港元計價),以負債對沖錯幣風險實際意義成疑。因此,筆者不考慮坡紙升跌對該REITs股價的影響,而只針對買入該REITs時的錯幣交易進行對沖 - 借50%坡紙買入(position A),餘下50%以港元/美元兌換成坡紙(position B)後買入。當坡紙升,position A會虧,但position B會賺;當坡紙下跌,position A會賺,而position B會虧。這樣操作仍未能完全對沖所有匯率風險,但至少已將本已波幅不大的匯率風險進一步大大降低。

Starman Facebook Fanpage: https://www.facebook.com/Starmancapital

訂閱:

意見 (Atom)